事業承継

「後継者へ会社の事業を承継させたいのですが、税金を少なくする方法はありますか?」

会社の事業承継と税金の問題について詳しく説明します。まず、事業承継に関係する税金についてご案内しましょう。

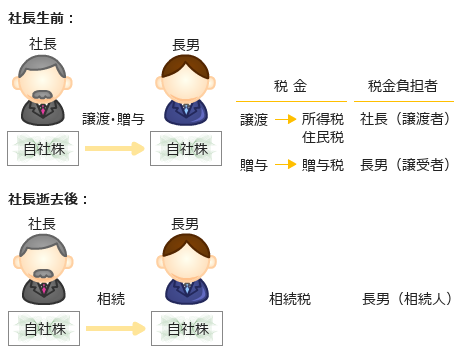

会社の事業承継は、経営者が所有する自社株を後継者へ譲ることが前提となります。例えば、経営者(社長)が長男に経営を譲る場合には、社長が所有する自社株(議決権株式)を譲渡、贈与、または相続により長男へ譲ります。そして、その譲る方法によって課税される税金の種類が異なります。

上記に見る税金をいかに少なくするかが、今回の質問のポイントです。

税金は、自社株の譲渡等の方法により次のように計算されます。

1. 税金計算

譲渡税 = 譲渡所得 × 所得税率・住民税率

譲渡所得 = 自社株譲渡価額 - 取得価額で計算されます。

※ 譲渡価額が時価より明らかに高額または低額の場合、贈与税がかかる可能性があります。

贈与税 = (自社株時価 - 基礎控除) × 贈与税率

基础控除額は年間110万円まで非課税です。

※ 相続人以外への贈与には注意が必要です。

相続税 = 相続課税遺産総額 × 相続税率

自社株の評価額は国税庁の財産評価基本通達に基づきます。

※ 相続税対策として特例が適用可能な場合もあります。

2. 自社株の価額

譲渡: 実際の譲渡価額

贈与 / 相続: 時価(国税庁規定による)

従って、まず自社株の時価を知ることが重要です。

3. 検討すべき主なポイント

-

1

どの譲渡方法が最も税金が少ないか

一括実施 vs 分割実施 -

2

複数年に分けて贈与するメリット

基礎控除を複数回利用可能 -

3

相続時精算課税制度の活用

長期的に税負担を繰延べられる制度 -

4

納税資金の確保

贈与・相続では別途資金準備が必要

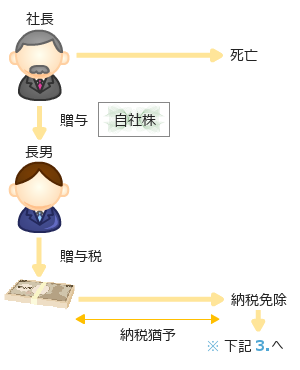

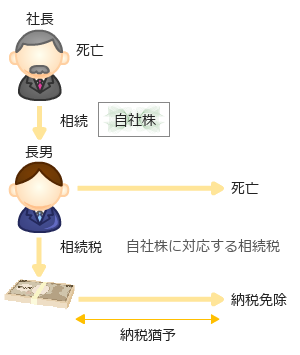

どうしても税金を負担したくない場合は、非上場株式等についての贈与税または相続税の納税猶予制度の特例(事業承継税制)の適用を受ける方法があります。この特例については、一般措置と2018年1月1日から適用される特例措置がありますが、以下では特例措置について簡単に説明しましょう。

1. 事業承継税制

後継者が中小企業者の非上場会社株式を取得し、継続して経営を行う場合、その株式に係る贈与税の全額について納税が猶予され、先代経営者の死亡時に免除されます。

※ 自社株は贈与時の時価で相続税の対象になります。

後継者が相続等により非上場株式を取得し、継続して経営を行う場合、その株式に対応する相続税の一部または全額の納税が猶予され、後継者の死亡等により免除されます。

上記の特例を受けた株式は、相続発生時には贈与時の時価で評価されます。一定の要件を満たすことで、相続税の特例も併用可能です。

2. 事業承継税制の主な要件

- 1 会社の要件(従業員数、資本金、事業内容など)

- 2 後継者(受贈者または相続人)の要件

- 3 先代経営者(贈与者または被相続人)の要件

- 4 担保提供要件(担保の設定が必要な場合があります)

事業承継に関するご相談

事業承継に関してご質問やお困りごとがございましたら、

お気軽に無料相談をご利用ください。

- 初回相談は無料です

- 秘密厳守でご相談をお受けします

- お客様の状況に応じたプランをご提案

- 各種特例制度の適用可否も詳しく検討